認知症リスクの対策として「任意後見」という言葉を聞いたことがある方でも、「実際にどう使うの?」「デメリットはないの?」と疑問に感じることは多いものです。この記事では、任意後見という制度について、メリット・デメリットを含めて深掘りしつつ、任意後見と家族信託の違いを、費用・権限・柔軟性・家族の負担の観点で整理します。

任意後見?家族信託?親が元気なうちに考える認知症対策

相続しんぺい

相続しんぺいそもそも、「もし判断能力が落ちてしまったらこのお金で私の生活を守って」って子どもにお金を預けておけばいいんじゃないの?って思ってしまうんだけど……?

でも、もしその子どもが運悪く事業に失敗し、親のお金と子の財産が混同されていたら、差し押さえのリスクに巻き込まれてしまうかもしれません。

あるいは相続発生後、預かっていたお金が想定より多く残った場合、本来は相続財産として扱うべきなのに、子どものものと誤解され、トラブルに発展する恐れがあります。

それはひどいね!でも、絶対にないとも言い切れないかも……。しかも、認知症が進んでしまうと親自身は何もわからなくなっているかもしれないんだもんね。

他にもあります。親から預かったお金を使って、長女が介護をしていたとします。でも、いざ親が亡くなると相続手続きの段階で、遠方に住む長男から「長女が親のお金を着服していたんじゃないか?」と疑われる、なんていう例、実は非常によくある話です。

ええぇ……。一生懸命に介護をした人が、嫌な思いをするなんて、何だかいたたまれないなあ。

ですよね〜。だから、親子間とはいえ単なる口約束ではなく、任意後見や家族信託を、公正証書により契約しておくことは、とても有効です。

というわけで、ここからは任意後見制度の基本の流れを押さえた上で、実際に多くの人が誤解しがちなポイントや家族信託との違いについてわかりやすく解説していきます。

「任意後見」と「家族信託」、どう違う?【ざっくり比較表】

親が元気なうちに備えておきたい2大制度「任意後見」と「家族信託」──でも、それぞれの特徴や、相違点については意外と知られていません。まずはざっくり全体像を比較してみましょう。

| 項目 | 任意後見 | 家族信託 |

|---|---|---|

| 発効のタイミング | ・判断力が低下してから | ・契約締結後すぐ |

| 必要な手続き | ・公証役場で任意後見契約を締結 ・発効には家庭裁判所に監督人選任の申し立てが必要 | ・公証役場で信託契約を締結 ・不動産名義変更の手続き ・信託口口座の開設など |

| 任せられること | ・財産管理と身上監護 | ・財産の運用・処分もできるように設計可能 ・医療・身上監護の代理は家族信託の範囲外 |

| 柔軟性 | ・積極的な資産運用等は制限される | ・比較的自由に設計可能 |

| 費用 | ・契約締結時に公証人手数料や士業のコンサル料 ・発効後は任意後見監督人の報酬毎月約1〜2万円が後見事務の終了まで発生する | ・契約締結時に公証人手数料や士業のコンサル料 ・契約締結後は基本的に必要な費用はないが、月額費用(数千円〜)を支払って専門家に相談できるサービスも出ている |

| 向いているケース | ・判断能力低下のリスクに備えたい場合 | ・判断能力低下のリスクだけでなく、相続や不動産の活用を見据えた事前対策をする場合 |

次章では、任意後見制度をもう少し詳しく見ていきます。

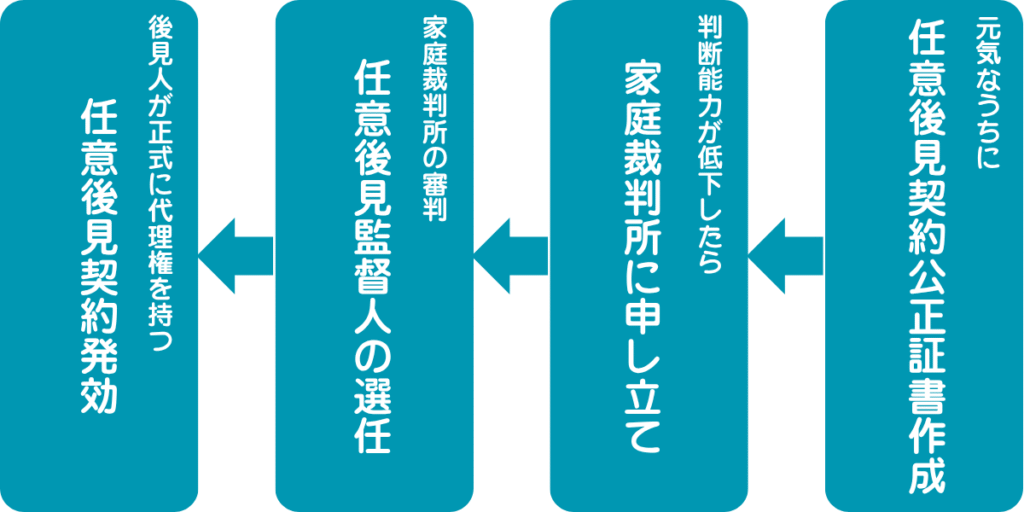

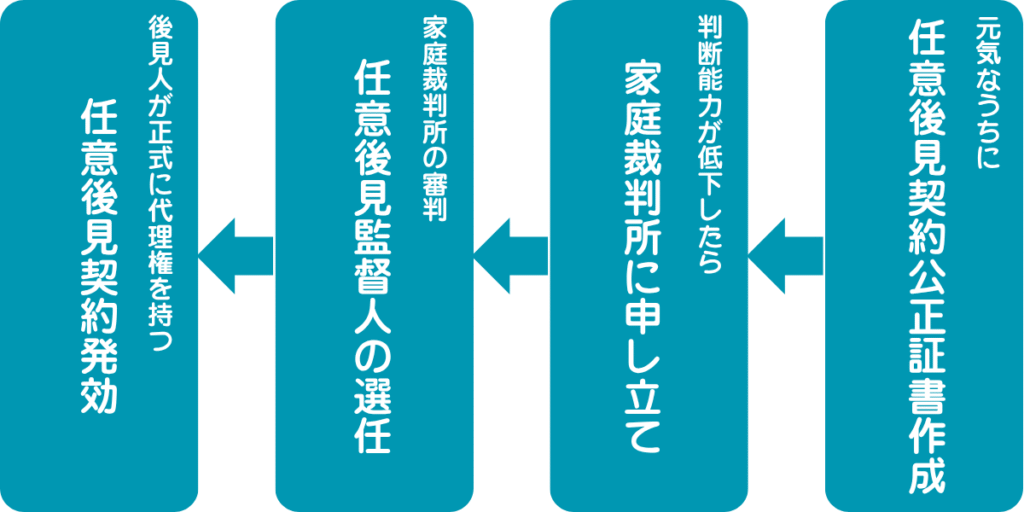

任意後見制度の基本ステップ

誤解されがちなのですが、任意後見制度は、「契約したらすぐ始まる」わけではありません。契約から後見業務が正式にスタートするまでは、以下のようなステップをたどります。

- 元気なうちに任意後見契約を締結

- 判断能力が低下したら、家庭裁判所に申し立て

- 任意後見監督人が選ばれる

- 初めて後見人が正式に代理権をもつ

このように、「契約して終わり」ではなく、いくつもの手続きを経て、ようやく使えるようになる制度なのです。そして実は、この発効の段階で多くの家庭が「想定外の壁」に直面することになります。

💬 任意後見の壁:契約発効にはこんなハードルが

制度としては整っていても、実際に使おうとすると「思ったより手間がかかる」と感じる人が少なくありません。

- 家庭裁判所への申立書類が多い(参考:任意後見監督人選任|家庭裁判所HPより)

- 診断書の用意(参考:成年後見制度における診断書作成の手引|家庭裁判所HPより)

- 審査に2〜3ヶ月以上かかることも

正直これだけのプロセスが必要となると、「本当に必要なとき」に間に合わないというケースもありえそうです。

💬 任意後見の壁:任意後見監督人への報酬が毎月発生

さらに、いざ任意後見監督人が選任されても、その人選によって使い勝手が左右される可能性もありえます。任意後見監督人は委任者(皆さんの親)が不利益を被ることから守る立場で、不当に財産を減らすような行為がないよう、文字通り監督します。

また、この任意後見監督人に対して毎月1〜2万円ほど(財産額によって異なります)の報酬を支払う必要があります。そしてひとたび契約が発効されると、基本的に契約終了まで「一旦止める」ということはできません。

ということは、毎年十数万円も報酬を支払うってことか。もし病院や施設で寝たきり状態が何年も続いたりしたら、結構ランニングコストがかかることになるなぁ。

柔軟に動けるか?──家族信託との比較ポイント

ここまでは、任意後見制度の特徴を確認しました。次に、この制度で「どこまでできるのか?」「どんな制約があるのか?」を、家族信託と比較しながら掘り下げていきます。

違い1:いつから子どもが財産管理の仕事をできるのか

まず、一番の違いは発効のタイミングです。

任意後見は「判断力が低下してから」その効力が発動する制度です。

一方、家族信託は「契約時点から」その効力が生じ、財産の管理・処分・運用を家族に託せるしくみ。つまりタイミングを逃さず「柔軟に動ける」点が、大きく違います。

違い2:柔軟性のあるしくみかどうか

たとえば、親が不動産を所有している場合、以下のような違いがあります。

- 任意後見では、不動産の売却などを行うには監督人の同意が必要です。

- 家族信託なら、契約内容に応じてスムーズに売却や資産の運用も可能です。

「柔軟に動ける」という点で家族信託は心強いね。こうして見てると、任意後見ももう少し融通が効くように制度改正されたらいいのにって思ってしまうのだけれど……。

そもそも、

・任意後見は「財産を守ること+身上監護」を主眼とした制度です。

これに対して、

・家族信託は「財産を活かす(管理・運用・処分する)」ことができる制度というところに大きな違いがあると言えますね。

なるほど。似ているように見えても「守る」と「活かす」って、制度としては大きな違いなんだね。

「活かす」というのは、先述の例のように、親名義の不動産を子が管理、必要に応じて売却し、その収益を親の介護費に充てるというようなことです。このような財産の運用も含めて託すという内容を、あらかじめ契約に盛り込むことは、信託でしか実現できません。

どちらを選ぶべき?「後見制度」VS「家族信託」

ここまでで任意後見制度の特徴を整理しましたが、いざ制度を選ぶ段階になると、もう一つの選択肢──「家族信託」との違いが気になる方も多いはずです。

そこでこの章では、実際の検討材料となる「比較ポイント」を中心に、違いを整理していきます。任意後見と家族信託、それぞれの強みが違います。家族・財産の状況や意向によって、合う・合わないは異なります。

| 家族の状況 | 向いている制度など |

|---|---|

| 一人暮らしの親の「もしも」に備えて、生活管理・金銭管理をサポートできる体制を整えておきたい | 任意後見 |

| 将来の相続対策として、不動産や預金の使い道を決めておきたい | 家族信託 |

| 財産管理だけでなく医療・介護の意思も反映したい | 任意後見+エンディングノート併用 |

| 柔軟かつスムーズに資金を活用したい | 家族信託+専門家のサポート |

まとめ:任意後見と家族信託の違いをふまえて備える

終活相談の現場では、任意後見と家族信託の違いをざっくり理解していただくために、以下のような説明をすることが多いです。ご参考にしてください。

- 任意後見は「いざというときの保険」として価値を感じるなら作っておいてください。やや柔軟性に欠けるとはいえ、法定後見に比べればずっとマシだからです。

- 家族信託は「委託者(親)の希望に沿って柔軟に設計する制度」です。検討する場合は専門家を入れてオーダーメイドで設計していきます。

いずれにしても、「まだ元気なうち」にしか準備できない制度です。「今のうちなら話し合える」こと自体、最大のアドバンテージです。

判断力があるうちに、信頼できる人とどう備えていくか――。話し合えるうちに、話し合って備え方を決めておくことが、将来の安心と納得につながります。

「おやとこ」のように、家族信託を専門家と一緒に設計できるサービスも登場しています。

ご家族で迷ったときには、相談から始めてみるのもおすすめです。

\資産凍結から親を守る/

広告(アフィリエイト)を含みます。最新の条件・料金は公式でご確認ください。

📌 関連記事もあわせてチェック

- 親が認知症かも?後見制度と家族信託、備えるならどっち?

- 親の「本当の希望」を知るための質問リスト

- 家族信託とは?しくみと手続き、活用例(予定)

- 認知症の始まりサインとは?早めに気づくチェックポイント(予定)

- 【おやとこを徹底レビュー】サービス内容 評判 費用を中立的立場から徹底解説